谈股说债:解析资产荒下的投资机会

自2008年金融危机以来,全球主要经济体均以宽松货币政策来刺激需求、拉动经济增长。但在互联网之后,新的产业革命没能诞生,随着全球老龄化进程加快,经济处在需求相对不足、增速明显下滑的状态,充裕的资金流向金融市场,产业经济举步维艰,金融泡沫愈演愈烈。

我们看到,宽松货币政策似乎无力改变经济增速下滑局面,各国愈来愈多地把财政政策推向前台。近期,英国降息,日本新一轮的放水行动,让全球又上演风险资产和避险资产齐涨的现象。看来时至今日,各国仍未找到弥合实体经济盈利能力不断下滑和资产价格走高的“灵丹妙药”。我国M1、M2的剪刀差还在扩大,过剩的资金依然出没于金融市场,不断上演“资产荒”背景下的A股“举牌概念”、“地王”频现的“填洼地”行情。另外,年初以来的大宗商品在经历3到4年的熊市后,在宽松流动性下上演“填平洼地”的10年未遇牛市行情。

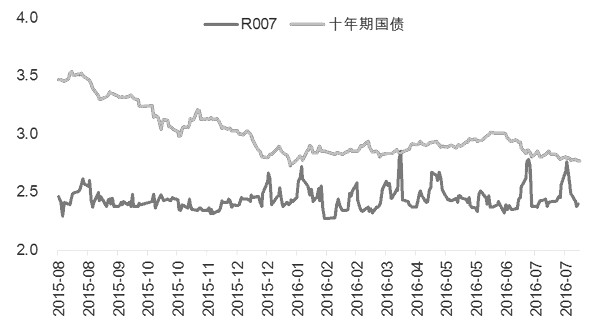

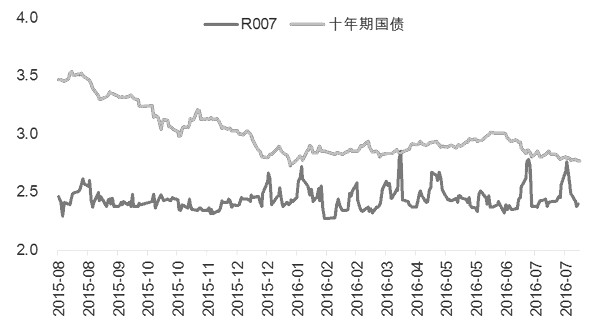

目前债券市场收益率处于历史低位,市场情绪亢奋。债券市场爆发出“洪荒之力”,6月初以来的债券收益率下行从起初的短期行情演化为趋势性行情,并且仍然在进行中。据经济参考报分析报道,8月10日,我国10年期票息2.74%的国债收益率突破2.7000%,最低跌至2.6750%,创2009年1月9日以来新低。但是放置在三季度的时空背景下,很难令人信服地证明如此低的债券估值是合理的。资金对债券的配置需求不断增大,债券市场是否处于2015年上证综指5000点的非理性繁荣状态尚难定论。如下图,7天国债回购利率(R007)或向2%靠近,10年期国债收益率持续下行。

综上所述,由于经济潜在增速下行,投资实体经济收益下降,过剩产能仍未出清,今年所剩几个月基本面和货币政策方面都难有更多利好,年内利率下行的空间已经不大。股市虽然短期难有明显牛市,但中长期来看,已经处于一个探底的修复过程中,可以提前布局高成长潜力和供给侧改革受益概念股。而小米公司雷军曾经说过飞猪理论,即站在风口,一头猪都能飞起来,而债市或是“风口上的猪”,且行且珍惜。

综上所述,由于经济潜在增速下行,投资实体经济收益下降,过剩产能仍未出清,今年所剩几个月基本面和货币政策方面都难有更多利好,年内利率下行的空间已经不大。股市虽然短期难有明显牛市,但中长期来看,已经处于一个探底的修复过程中,可以提前布局高成长潜力和供给侧改革受益概念股。而小米公司雷军曾经说过飞猪理论,即站在风口,一头猪都能飞起来,而债市或是“风口上的猪”,且行且珍惜。

(责任编辑:王雪冰 HF074)