基于B—S模型和二叉树模型的期权定价比较

B—S模型定价效率优于二叉树模型, 而且对期权价格的拟合度较好

数据选取

本文选取的是上证50ETF期权1606购2400期权合约,该合约标的资产为上证50ETF,执行价格为2.4元/份,合约到期日为今年6月22日,选取该期权合约1月18日至5月3日每个交易日的收盘价(共计70个交易日)。本文之所以选择6月期权合约,主要基于以下原因:6月期权合约是季月合约(季月是指3、6、9、12月),与其他月份合约相比,该期权合约在期权市场上交易时间较长,约为半年左右,因此积累的交易数据较多,可以在很大程度上避免由于数据本身的缺陷导致最终期权定价效率分析时的误差。

与此同时,本文选取上海同业拆放利率Shibor1年期利率作为无风险利率。主要是由于我国目前银行利率尚未实现市场化,同时债券市场体系尚未完全成熟,现有国债的期限结构也不合理,缺乏短期国债,并且债券市场处于一种分割状态,因而无法形成一个统一的无风险利率。另外,上海同业拆放利率是由18家信用等级较高的银行自主报出的人民币同业拆放利率计算确定的算术平均利率,是单利、无担保、批发性利率,其能够较为充分地反映市场资金供求变化,具有一定的市场代表性。

通过使用B—S模型与二叉树模型对上证50ETF期权1606购2400期权合约进行实证检验,以考察哪种模型对上证50ETF期权的定价效率高。

实证检验

本文使用的数据分析软件是Excel和MATLAB。其中,利用Excel VBA程序语言编写的二叉树模型和MATLAB中专有blsprice函数,对期权合约进行定价分析。下图是上证50ETF期权合约实际价格与两种模型估计价格的比较。

从下图中可以观察到,基于两种模型的上证50ETF期权1606购2400期权合约理论价格与期权市场价格的效果走势基本一致,B—S模型与二叉树模型把整个期权合约价格波动走势都较好地拟合出来了,并且两种模型在较长一段期间内都疑似重合。不过,两个模型的不足之处在于,大多数情况下都对期权合约理论价格估计偏低。

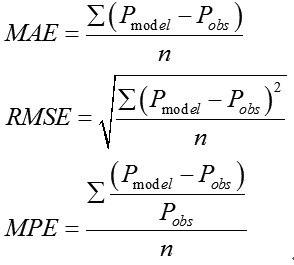

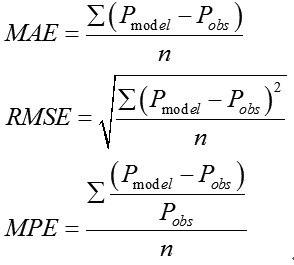

为了更好地比较两个模型的拟合程度,下面通过三个最常用的比较指标来判读模型的优劣:误差绝对平均值(MAE)、平方根误差(RMSE)和百分比误差平均值(MPE)。

在上述公式中,Pmodel:表示通过模型计算的期权理论价格;Pobs表示期权合约每日收盘价;n表示期权合约时间。通过计算,得到两个模型的误差绝对值、平方根误差和百分比误差平均值。

通过观察下表可知,两个模型在对期权定价过程中都存在不同程度的偏差,普遍低估期权价格。同时,在这三个指标中,B—S模型都要比二叉树模型小一些。整体可以认为,B—S模型定价效率要优于二叉树模型。

不过,从基于B—S模型与二叉树模型期权理论价格比较图中可以观察到,在整个时段的绝大多数时间,两个模型对期权理论价格的估计偏差都比较大,存在大量的低估现象,主要原因可能是:

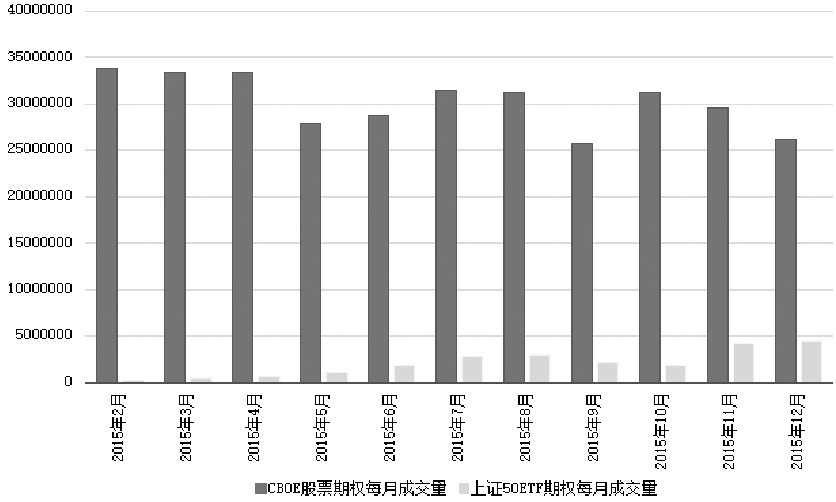

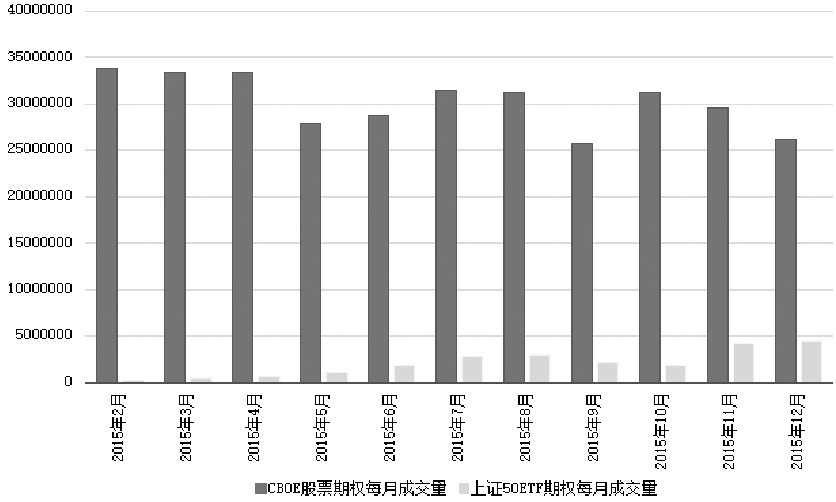

首先,期权在我国资本市场上是新兴衍生产品,绝大多数投资者并不了解,也未能参与其投资过程。或者说,期权市场刚刚起步,不仅产品种类较少,而且整个市场规模较小。

通过上图的比较,可以清晰地看出,在2015年2月,上证50ETF期权上市之初,其成交量仅相当于CBOE股票期权成交量的0.69%,到2015年12月,上证50ETF期权成交量最大时,也仅相当于CBOE股票期权成交量的17.47%。

其次,2015年7—8月我国股市经历动荡,上证指数由5178点跌至2850点,波动幅度高达81%。市场严重缺乏流动性,由此导致上证50ETF期权的成份股单向波动,投资者对期权是普遍看跌的,所以看涨期权的流动性相对不足,从而使得其理论价格要低于实际价格。

再次,2015年我国经济基本面较差,为了刺激经济发展,降低企业的融资成本,央行降准降息使得我国的利率变动较大。这在一定程度上对上海同业拆放利率产生较大影响,使其波动幅度较大,这就与模型假设条件“市场中有无风险的短期利率r是已知的,并且不随时间推移而发生变动”相违背,由此导致两种模型对上证50ETF期权的定价出现普遍低估的现象。

最后,两种模型都建立在大量的假设条件之上,如关于连续交易的假设。根据模型定价的假设条件可知,投资者是可以通过调整期权和股票之间的头寸得到具有无风险资产组合的,但是这在实际中却受到了多种条件的限制:一是无法以相同的无风险利率借入或者贷出资金;二是股票的可分性会受到具体情况的制约,并不是完全可分的;三是调整将会增加交易成本。因而,在实际操作中,投资者的风险偏好必定会影响到期权价格。

以上原因就可能造成期权价格严重偏离其内在价值,B—S模型及二叉树模型对期权理论价格估计偏低也就不足为奇了,但两个模型模拟的效果基本上满足要求,B—S模型与二叉树模型估计结果在整体上与期权价格走势一致。

政策建议

从本文利用B—S模型和二叉树模型对上证50ETF期权定价研究中可以发现,B—S模型和二叉树模型对期权价格的拟合程度基本达到要求,但B—S模型定价效率要稍微优于二叉树模型,B—S模型对期权价格的拟合程度较好,在无风险收益率变化不大的情况下,对期权价格的影响不大,而期权价格对隐含波动率有较强的敏感性。不过,由于我国股市在2015年7、8月大幅下跌,跌幅达80%,由此导致上证50ETF期权波动较大。就此,我们提出以下政策建议:

第一,加强对期权定价理论的研究,坚持理论研究要先于实践,为我国后续期权合约,如个股期权、股指期权的推出奠定理论基础,同时又要结合实践中的具体问题去研究,提升理论对实践的指导作用。由于我国期权市场刚刚起步,在期权定价方面的研究还处于摸索阶段,B—S模型和二叉树模型的发展与应用能够为监管层实施有效的合约合计、交易制度、风险控制等提供依据,为确保我国上证50ETF期权市场平衡运行与健康发展起到重要作用。

第二,加深对互联网金融的认知,并加强对互联网金融的监管力度,促使其健康发展。2015年股市大幅下跌很重要的一个原因就是监管层对P2P的认知和监管不严,大量的资金通过P2P场外配资进入股市,加大了股市的杠杆倍数,有的投资者杠杆倍数甚至达到4倍,而当监管层要求去杠杆,对场外配资进行严格监管时,导致大量的资金从股市中抽走,造成股市资金量不足。

第三,加强对技术系统的更新与维护,避免出现巨大的技术风险。2015年8月7日,上海证券交易所上午公告,因技术原因,上证50ETF期权合约自9时56分相应停牌。由于期权基础信息文件数据传输错误,导致当天所有期权昨结算数据不正确。技术原因若处置不当,很可能给广大投资者带来风险。

第四,加强对投资者投资理念的宣传和教育,我国投资理论还很不成熟,跟风炒作现象严重,容易引发更大的市场风险,监管层应积极地引导投资者理性投资。

随着规范的定价理论出台以及风险管理制度的完善,相信未来更加丰富的期权品种和更加完善的投资主体,将会使我国资本市场得到更加长久和深远的发展。

(作者单位:武昌首义学院)